Az önkéntes nyugdíjpénztárak sok esetben használható nyugdíjcélú megtakarítások, melyekre 20% adókedvezményt tudsz igénybe venni. Nem szabad keverni az önkéntes pénztárakat a magánnyugdíj-pénztárakkal. Az önkéntes pénztárak önkéntes alapon szerveződő közösségek, amelyek nyugdíj célra nyújtanak befektetési szolgáltatást.

Az önkéntes pénztár egy tőkefedezeti elven működő, önkéntes nyugdíj megtakarítási forma, amely azt jelenti, hogy az ide befizetett pénzünket egy névre szóló számlán, a saját nyugdíj kiegészítésünkként tartják nyilván. (Ellentétben az állami nyugdíjjal, amelynél a befizetéseinkből, a jelenlegi nyugdíjasokat szolgálják ki – ez a felosztó-kirovó rendszer, ami alapján ma működik Magyarországon a nyugdíjrendszer).

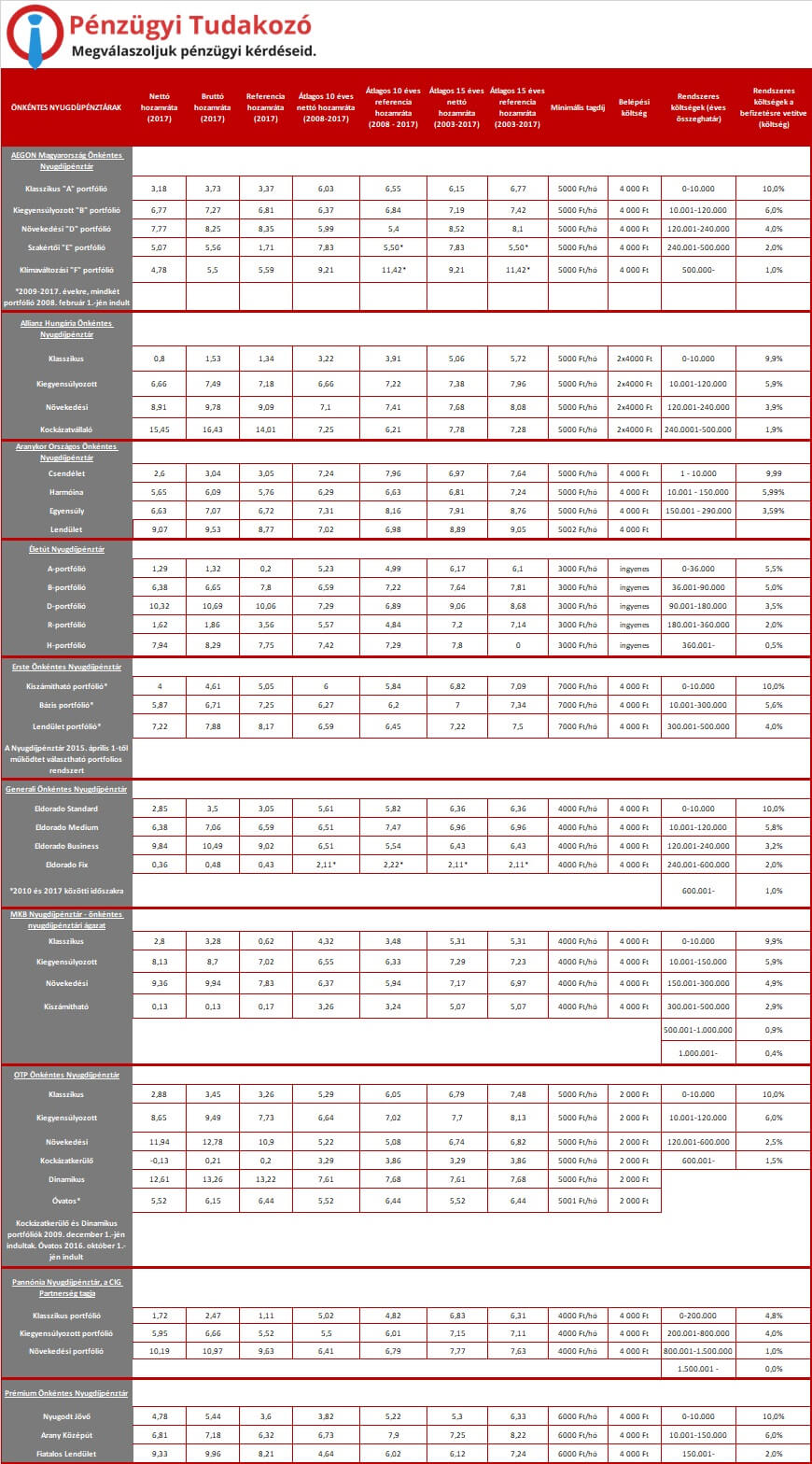

A különböző pénztárak a költségszerkezetükben (a befizetésekből különböző jogcímen kb. 5-10%-ot von el egy-egy pénztár), a választható portfóliók összetételében a tagdíj mértékében térnek el egymástól.

Magyarországon a legrégebbi állami támogatással is rendelkező nyugdíj előtakarékosság. Évente akár 150.000 forint adókedvezményt is igénybe tudsz venni (a befizetésed 20%-a) egy 750.000 forintos éves befizetéssel.

Ezzel a megtakarítási formával a cégek béren kívüli juttatásként tudják támogatni a dolgozók nyugdíj előtakarékosságát. Fontos azonban azzal tisztában lenni, hogy a munkáltató által befizetett díjakra nem jár a 20%-os adókedvezmény.

Hogyan lehet pénzt kivenni az önkéntes nyugdíjpénztárból?

A pénztárban gyűjtött nyugdíjtőkénkhez és a hozamokhoz a nyugdíjba vonulásunkkor jutunk hozzá, előtte azonban 2 szakaszban is élhetünk az előrehozott hozzáférés lehetőségével. A 10. évben a hozamot (!) már adómentesen kivehetjük, a 20. évtől kezdve pedig a hozamon felül tőkéhez is, adózás nélkül hozzáférhetünk. ( A kettő közötti eltérés esetén, pedig a tőke után sávosan csökkenve kell SZJA-t és EHO-t fizetnünk).

Fontos, hogy a teljes tőkéhez csak nyugdíjba vonuláskor, de legalább 10 év után, vagy 20 év után tudsz csak hozzáférni teljesen adómentesen. Ha adóznod kell a befizetéseidből, akkor már valószínűleg nem érte meg az önkéntes pénztári befektetésed, mert igen magas adóteher sújtja.

Az önkéntes nyugdíjpénztárak összehasonlítása

Összehasonlítottunk pár ismert önkéntes nyugdíjpénztárt a költségeik és hozamaik alapján. Ezeket a következő táblázatban láthatod:

Önkéntes nyugdíjpénztárak összehasonlítása

Frissítve: 2018.03.14.

Mi az önkéntes nyugdíjpénztár hátránya?

Az egyik hátránya az egyéb nyugdíjcélú megtakarításokkal szemben, hogy egyáltalán nem rugalmas a befektetés. Néhány előre elkészített „konzerv portfólió” áll rendelkezésünkre, és nincs lehetőség az egyedi igényeknek megfelelő befektetésre. Tehát ez folyamatosan meggátolja, hogy a befektetett pénzed a lehető legmagasabb hozamot termelje ki neked.

[fusion_builder_container hundred_percent=”yes” overflow=”visible”][fusion_builder_row][fusion_builder_column type=”1_1″ background_position=”left top” background_color=”” border_size=”” border_color=”” border_style=”solid” spacing=”yes” background_image=”” background_repeat=”no-repeat” padding=”” margin_top=”0px” margin_bottom=”0px” class=”” id=”” animation_type=”” animation_speed=”0.3″ animation_direction=”left” hide_on_mobile=”no” center_content=”no” min_height=”none”]

Valószínűleg csökkenő hozamkörnyezet elé néz az önkéntes nyugdíjpénztár, és a túlzott kötöttség sincs az előnyére, így mind a NYESZ, mind a nyugdíjbiztosítás várhatólag magasabb hozamot fog elérni. Manapság ugyanis a régi magas kamatot garantáló állampapírok tartalmazzák az önkéntes nyugdíjpénztárak nagy részét, amik pár éven belül lejárnak, és szinte biztos, hogy ilyen magas hozamú állampapírba ezek utána nem tudnak majd fektetni a pénztárak, ami azt jelenti, hogy a hozamok várhatóan legalább 2-3%-kal vissza fognak esni.

Másik hátránuk, hogy a portfóliókezelés költsége teljes titok az ügyfelek előtt, az még a szerződési feltételekben sem szerepel általában. Bár ezek a költségek alacsonyabban, mint a nyugdíjbiztosítások vagy befektetési alapok esetén, az átlagos befizetésekből körülbelül 5,58-6,52%-os költséggel kell számolni.

A befektetések kezeléséért felszámított költségek így alakulnak: (Ez minden évben a teljes összegre felszámításra kerül, nem látható, a hozamból már levont költség)

Akkor érdemes ezt a megtakarítási formát választanod, ha munkáltatód szeretné támogatni a nyugdíjba vonulásod, vagy nincs havi 10 ezer forintod megtakarítani. Továbbá jó lehet azoknak, akik inkább lemondanak a magasabb hozamokról, de fontos számukra az egyszerűség. Nem ajánlott azonban azoknak, akik félnek az állami beavatkozásoktól, és akik szeretnék a nyugdíjukra félretett pénzt teljesen állami szabályozásoktól függetlenül tartani.

Valódi pénzügyi tanácsadás nyugdíj témában, őszintén, termék értékesítéstől mentesen, most mindössze 45.000 Ft.

Várunk következő nyugdíj megtakarítási tréningünkre! Jelentkezz most, és 2.990 Ft-ért ajándék könyvvel is meglepünk!

Szívesen tanulnál a pénzügyekről? Íme, egy 14 napos, ingyenes kihívás és tréning!

Szeretnél szakértői segítséget? Kérj valódi pénzügyi tanácsadást!

[/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]

A portfolion volt egy cikk, miszerint a

„A nyugdíjcélú megtakarítások hozama (mivel hosszabb időtávra szóló megtakarításokról van szó) még

elenyészőbb:

egy maximalizált állami támogatást jelentő adójóváírás éves hozama tízéves időtávon 3,29 százalék,

húszéves időtávon 1,71 százalék,

harmincéves időtávon pedig már csak 1,15 százalékos hozamnak felel meg.”

Ezt a majdnem 1 % koruli hozamot meg siman elviszi az önyp folyo eves koltsege. Nem egyszerubb akkor a sajat megtakaritasunkat siman tbsz-en tartani? (feltelezve egy megegyezo hozamot)

Mi a velemenyetek az elozo hozzaszolasommal?

Én is éppen keresgélek! Mivel a kedvezményt csak az éves befizetésre adják – igen, az hosszútávon nagyon sanszos, hogy közel nullára fut. Viszont éves szinten talán pár százalékot csak hozzátesz maga a pénzintézet gazdálkodása is, és akkor talán(??) azt mondhatjuk, hogy a költséget fedezi az állam, a pénzintézet gazdálkodásából származó haszon pedig „tiszta” haszon.(a teljes összeg 4-5% mondjuk öt fizetett év után már azért jelentős összeg is lehet! Persze nem havi 3000 Ft befizetéssel.)

A tbsz-hez hozzányúl az ember, ha megszorul, és meg fog szorulni 15-20 év alatt, akár többször is! Szóval azt gondolom nagyon fegyelmezettnek kell lenni, hogy tbsz-ből valaki nyugdíjt biztosítson, fedezzen.

(A unit linked befektetéssel kapcs. kétségeim voltak, így egy rövid távot már kipróbáltam. A tapasztalatom: az ötéves EURO-befektetésem 25% veszteséggel zárt. Tehát a tőkét sem kaptam vissza! Sorry – mondták!)

Hát ennyit tudok hozzátenni a témához most!

Szia. Az, hogy ez hülyeség. Évi 20%-ot hogy vinne el a költsége? Max a drága unit linkednek. Persze évesítve kevésnek TŰNIK, és valóban 20-30 éves távon 1-2% hozamnak felel csak meg, de ettől nem kevesebb.

A rendőri nyugdíjpénztár 2018 évben a mai napig nekem 190 000 Ft negatív kamatot hozott. Ez miből adódhat egy nyugdíj megtakarításnál. Marad e belőle mire nyugdíjas leszek. Az első negyedév -60.000 hozott, melyet a II. negyedévi elszámolásig még 130.000 mínusszal megfejeltek. Miből lehet a pénzem használatát veszteséggel kezelni.

A kötvényhozamok emelkedéséhez van köze. Rövid távon ez a kötvényárfolyamok esésével jár. Ettől még hosszútávon fizetik az adott kamatokat és névértéket így nem lesz veszteséges. Ha hosszú távra tervez, akkor nem aggódnék, alapvetően az önkéntes pénztárak konzervatív befektetési politikát követnek. Érdemes lehet azért tájékozódni az adott szolgáltatónál is az okoról.