Az első, és legfontosabb dolog azt megérteni, hogy a piacok nem jósolhatóak előre. A legtöbb kisbefektető ennek ellenére a legtöbb időt azzal próbálja meg tölteni, hogy a különböző hírportálokról tájékozódva kihámozza az aktuális legjobb befektetést.

Éppen ez a típusú gondolkodás az, ami a legnagyobb problémát jelenti. Amikor zuhan a tőzsde, az átlagos befektető menekül, realizálja a veszteséget és akkor száll be ismét, amikor a múltbeli hozamok ismét két számjegyűek.

Ezért van az, hogy az átlagos befektető jóval alul teljesíti a piacot, és sokkal jobban járna azzal is, ha egyszerűen venne “valamit” és nem csinálna semmit. Márpedig alul teljesítik, bizonyítja a DALBAR 1995 óta végzett kutatása, amely eredményét az alábbi ábra mutatja:

Az ábrán az látszik, hogy a kisbefektetők minden eszközosztályt rendre alul teljesítenek. Vagyis (kis túlzással) bármibe is fektetnének be, jobban járnának, mint a jelenlegi befektetési stratégiájukkal. Mert mi is az átlagember befektetési stratégiája?

Hát, mondjuk ki: nem nagyon van, ezért főként az ad-hoc módon történő ide-oda pakolászásból áll, és a múltbéli hozamok alapján történő befektetési alap vásárlásból.

Természetesen mindenki azt gondolja, hogy ő másként fog reagálni, de mindannyian része vagyunk az egésznek, és hiába olvasunk utána még jobban, mások ugyanezt teszik.

A legnagyobb pénzeket a hedge fund managerek és alapkezelők kezelik, akik valószínűleg már rég tisztában vannak azokkal a tényekkel, amik számodra éppen újdonságként hatnak. Az árban a piaci várakozások azonnal megjelennek, így mire reagálhatnál egy rossz hírre, addigra a piac azt már rég beárazta.

Hiába gondolja azt valaki, hogy a Facebook egy jó befektetés, hiszen mindenki használja. Ez már rég megjelent az árában, és már az előrevetített exponenciális növekedést is beárazta a piac. Nem csoda tehát, hogy a cég bevételeihez képest hihetetlen túlértékeltséggel forognak a részvényei. Mindenki arra számít, hogy a jövőben jobban fog teljesíteni. De ez már benne van az árban. Ez tény.

Még néhány tény a részvénybefektetésekről 1983-2007-ig vizsgált időszakon:

- A részvények 39%-a veszteséges befektetés volt

- 19%-uk több mint 75%-ot zuhant

- 64%-uk alulteljesítette a saját indexét

- 25%-uk felelet a piaci nyereségekért

Ezeket az adatokat látva könnyű megérteni, hogy milyen nehéz kiválasztani a megfelelő részvényeket. Nem csak nehéz, de biztosra menni gyakorlatilag lehetetlen, és nem is reális cél az átlagbefektető számára.

Akkor nem is érdemes befektetni?

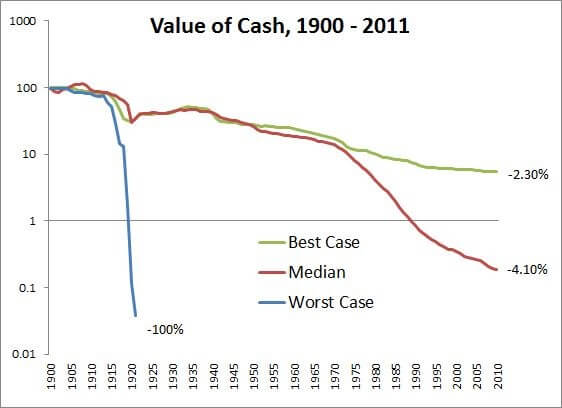

Másik tipikus rossz reakció az átlag befektetőktől, hogy ha ilyen kockázatos a piac, akkor inkább a párna alá teszik a megtakarításaikat. Ez nyilván nem jó megoldás. Gyakorlatilag garantált recept a bukásra, hiszen elveszíted a hozamokat (garantáltan), és az infláció megeszi a megtakarításaid.

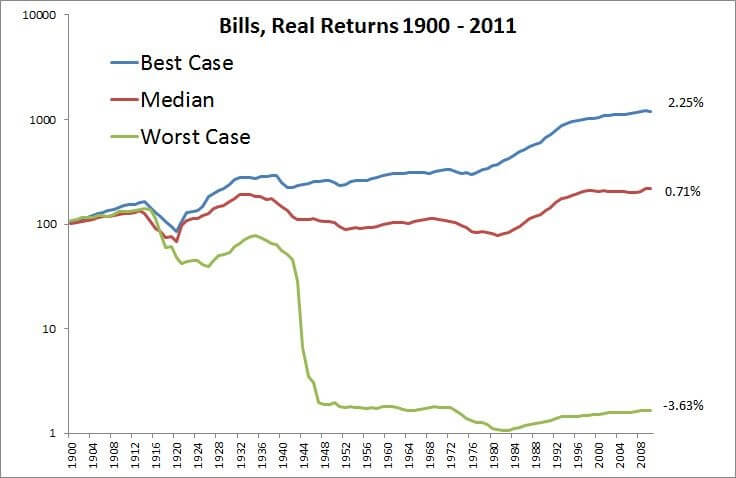

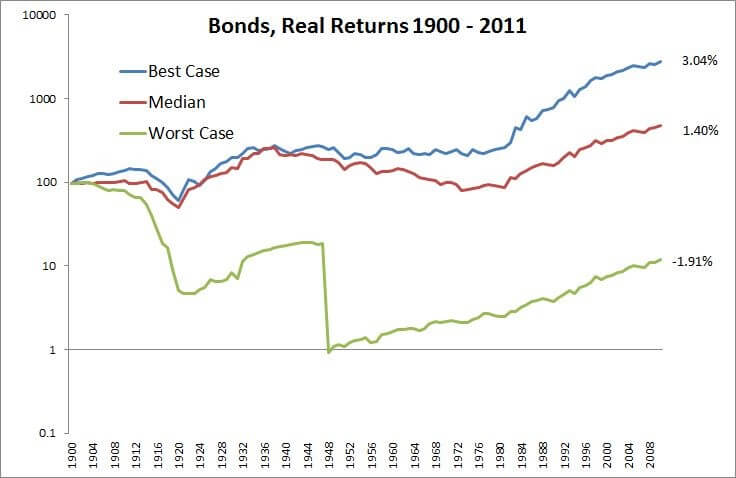

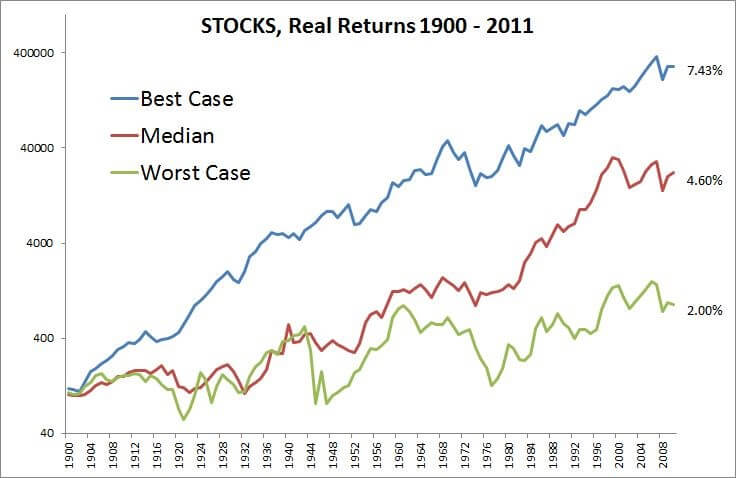

Néhány eszközosztály inflációval korrigált nyeresége több mint 100 évre visszamenőlegesen, a legjobb, közepes és a legrosszabb esetben:

Készpénz

Állampapírok

Kötvények

Részvények

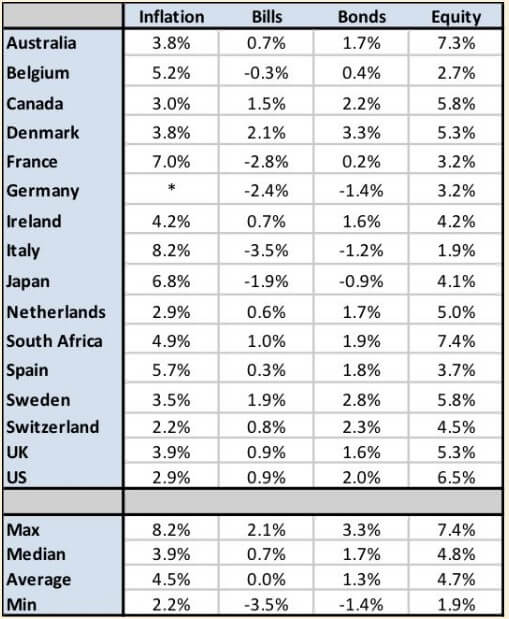

Különböző eszközosztályok teljesítménye országonként 1900-2014-ig:

Megéri profikra bízni a pénzt?

Nem igazán. A helyzet az, hogy a profik sem tudják eltalálni, hogy merre megy majd a piac. Így az olyan kérdések, mint: „Megéri most OTP részvényt venni?” teljesen értelmüket vesztik. Ki szerint? Szerintem? Ahány tanácsadó, annyi elemzést tud mutatni, fele alátámasztja, hogy megéri venni, másik fele meg nem.

Ha lenne egyetértés, hogy most túlárazott, vagy éppen nagyon olcsó az OTP, akkor az árak azonnal megváltoznának. Azért kerül most X forintba az OTP, mert most összességében ennyiért adják el és veszik is meg őket. Emelkedett 30%-ot? Na bumm, már elkéstél. Holnap meg majd esik 10%-ot. Akkor mit csinálsz?

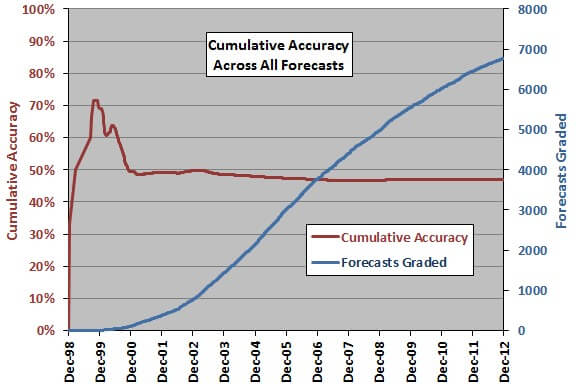

A cxo advisory készített egy kutatást, ahol a befektetési guruk jóslatait vették górcső alá. Minél több gurut vettek be a mintába, annál jobban látszott, hogy valójában kevesebb, mint 50% az esélye, hogy az efféle jóslatok beteljesülnek:

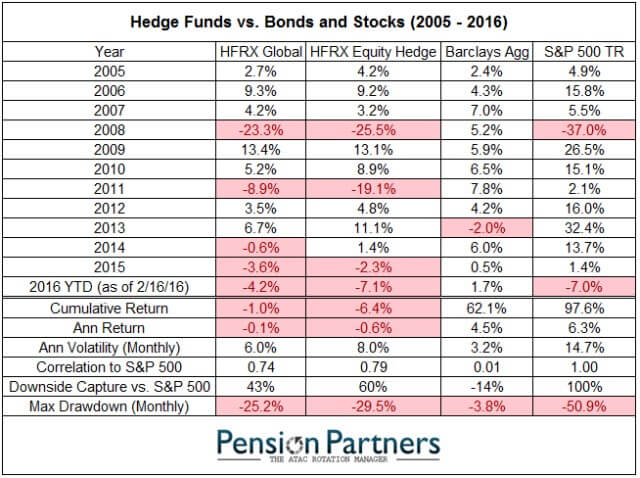

A legjobb befektetési szakemberek az legnagyobb Hedge Fundoknál dolgoznak, hiszen ott fizetik meg őket a legjobban. A Hedge Fundok a befektetési szakma legelismertebb szakértői, így ha valakire érdemes pénzt bízni, azok a Hedge Fundok.

Ennek ellenére a Hedge Fundok spekulációi is rendre alul teljesítik a piacokat:

A befektetési alapok természetesen kezdetektől fogva hátrányból indulnak, hiszen az alapkezelési költséget hosszútávon igen nehéz ledolgozni. Akadnak kiváló befektetők, szakemberek, akik képesek hosszútávon is néhány százalékponttal megverni a piacot, de az alapkezelési költség ekkor is felemészti a plusz hozamot.

Illetve rögtön felmerül a kérdés: hogyan választjuk ki a megfelelő befektetési alapot? Melyik szakember az, aki a jövőben is felül fogja teljesíteni a piacot? Számos példát láthatunk gurukra, akik egy ideig jól elkapták a történéseket, majd egyik jóslatuk a másik után vallott kudarcot, és rendre veszítették el az ügyfeleik pénzét. (Pl. Nouriel Roubini)

A legnagyobb baj, hogy a múltbéli hozamokból indulunk ki

A kisbefektető úgy választ befektetési alapot, hogy amikor a múltbeli hozam magas, akkor bevásárol, amikor pedig esni kezd a befektetése, gyorsan megszabadul tőle. Vagyis mit csinál? A csúcson száll be, és az alján ad el. Ez a tuti bukás receptje.

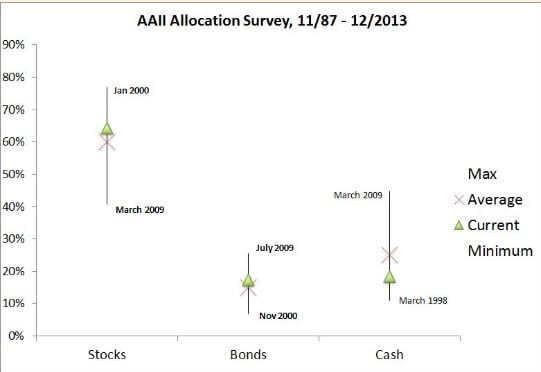

Ezt remekül alátámasztja a Meb Faber által gyakran mutatott ábra, mely az American Association of Individual Investors jóvoltából készült, és azt mutatja, hogy mikor volt a legnagyobb a részvényvásárlási kedv a kisbefektetők körében: nyilván a hatalmas összeomlás előtt:

És természetesen amikor az árak alacsonyak, a múltbéli hozamok kiábrándítóak (2009), akkor senki nem akar vásárolni. Egyértelmű: pont ezért alacsonyak az árak, mert nem akarunk beszállni egy zuhanó piacba.

Persze, most azt gondolod, hogy megtaláltad a megoldást, majd zuhanás után fogsz venni. Mielőtt azt gondolnád, hogy feltaláltad a spanyol viaszt, elárulom, hogy mindenki erre pályázik. A gond csak az, hogy adott időben sosem tudod, hogy mikor van az alja. Ezt utólag lehet csak megmondani.

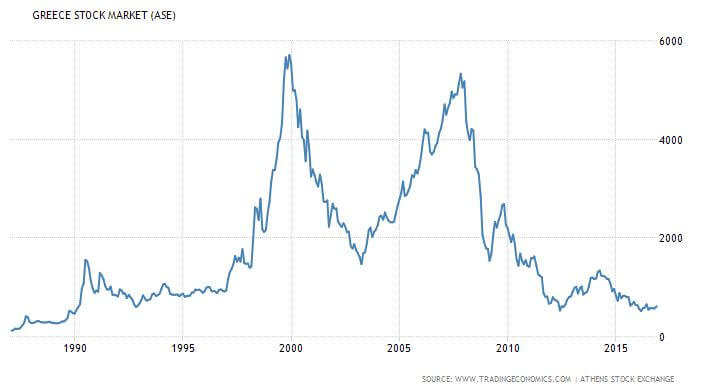

Volna kedved most beszállni a görög részvénypiacba?

Kötve hiszem. Van egy tréfás mondás a befektetők körében:

Hogyan eshetett egy index 90%-ot? Úgy, hogy először 80%-ot zuhant, majd megfeleződött.”

Gondold végig: ha valami 80%-ot esik, akkor a 100 forintodból marad 20 forint. Ha 90%-ot esik, akkor marad 10 forint. Ne gondold, hogy attól, hogy valami 80%-os mínuszban van, nem eshet még további 50%-ot. Sőt, vannak ennél csúnyább sztorik is.

Ráadásul hatalmas költségeket fizetünk…

Az átlagember persze nem ért a pénzügyekhez, és nem azzal kel vagy fekszik, hogy értékpapírszámlák költségeit hasonlítsa össze. A legegyszerűbb, ha megkeres minket egy „független pénzügyi tanácsadó”, aki majd mindent elintéz, és a szerződési feltételeket is elolvassa helyettünk.

A gond csak az, hogy a legtöbb befektetési alap költsége, és főként a különböző életbiztosításos befektetések költsége, jóval a normális szint felett van. Mivel az alapkezelők képtelenek felülteljesíteni a piacot, ezért adódik a kérdés, miért is fizetnénk évente 2% költséget a teljes vagyonunkra?

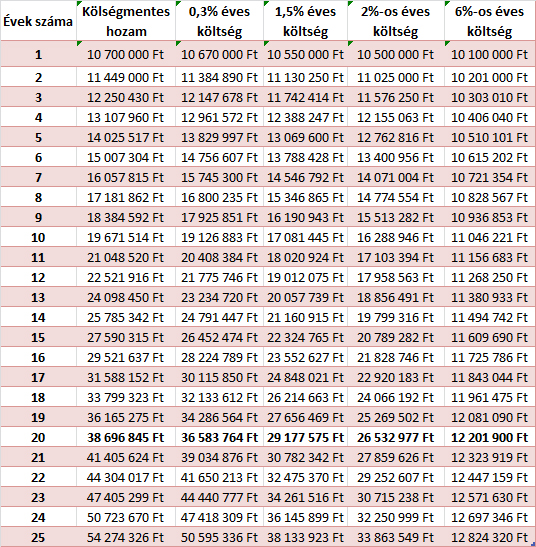

Tudom, hogy nem hangzik soknak néhány extra százalék, de nézd meg ezt a táblázatot, miről is beszélünk hosszú távon:

A befektetett tőke 10 millió forint, a hozam feltételezett 7%. Az első oszlop az elméleti költségmentes befektetés, a második egy ETF 0,3%-os éves költséggel, majd évi 1,5%, 2% költségű befektetési alap, majd egy 6% éves költségű unit linked biztosítás:

(forrás: kiszamolo blog)

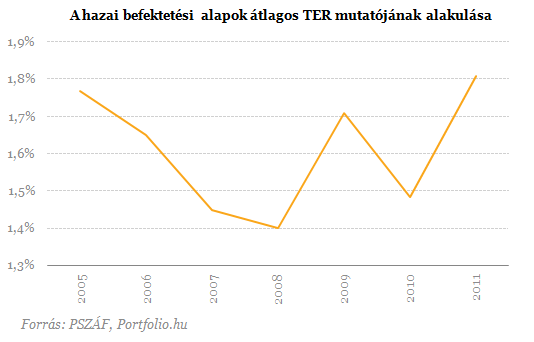

De mekkora költséget is számolnak fel a befektetési alapok? Ez a grafikon az átlagos TER mutató alakulását mutatja itthon. A TER mutató a befektetési alapok összes költségét tartalmazza.

De a TER csak a befektetésed költsége. Nincs benne a számlavezetési díj, a vásárlási / eladási jutalék, a sikerdíj, a mögöttes alapok költsége, és egy csomó egyéb költség.

Nem beszélve az életbiztosításokról, amelyek ennél jóval magasabb költségekkel dolgoznak. (Nem mind, mert van kivétel!)

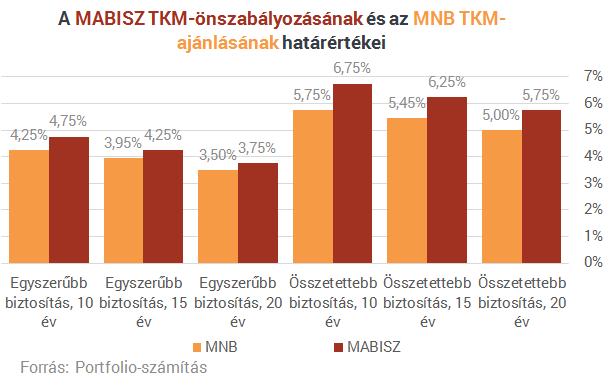

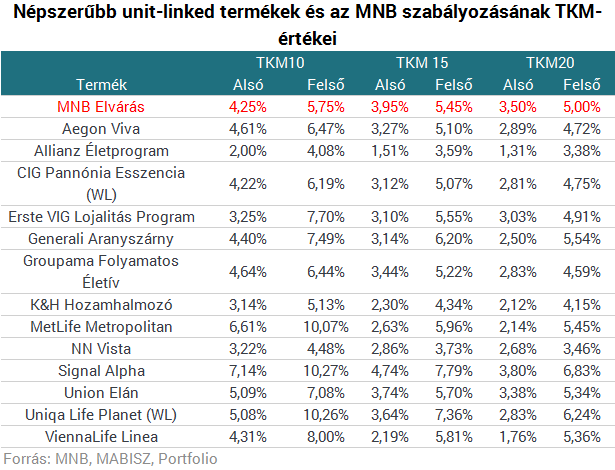

2017-től lép életbe az MNB szabályozása, mely maximalizálni fogja az életbiztosítások TKM (teljes költség mutató) értékét. Vagyis, határt szabnak végre az eszetlen, nem ritkán éves 9-11%-os költségszinteknek.

Íme a szabályozás lényege egy ábrán:

Egy összetettebb 20 éves befektetési egységekhez kötött életbiztosítás TKM értéke tehát 5%-ban lesz maximalizálva. Ebben már minden költség benne lesz, de vegyük észre, hogy ez még mindig egy rendkívül magas érték.

És FIGYELEM: 2016-ban ennek a szabályozásnak alig felel meg néhány termék!

Tanulságok összefoglalva + segítség

Tudom, hogy most minden kavarog a fejedben, hogy akkor mégis hogy a fenébe lehet jó döntést hozni. Erre mindjárt mutatok is egy megoldást, de előtte nézzük, hogy mik voltak a fő tanulságok:

- Érzelmi alapon időzíteni nem jó ötlet, rosszkor szállunk be

- Nem lehet megjósolni a piacokat, és senki nem tudja

- Az ide-oda ugrálással („kereskedéssel”) még a legalapvetőbb indexeket is alul teljesítjük

- Attól, hogy valami zuhant, még nem jelent jó vételt

- Múltbeli hozamok alapján valószínűbb, hogy rosszul döntünk, mint ha random választunk alapot

Mindezek után mit tehetsz, ha szeretnél részesülni a részvénypiac hozamaiból?

Két dolgot:

- Az egyetlen biztos módja a hozamok növelésének a költségek alacsonyan tartása.

- Az egyetlen biztos módja a kockázatod csökkentésének a diverzifikáció.

Mindkét pontba tettem egy linket, amit javaslok, hogy a saját érdekedben kattints meg, ott folytatódik a gondolatmenet. Ha ezeket elolvasod, akkor máris többet fogsz tudni a befektetésekről, mint az átlagos kisbefektető, aki saját ellenségeként próbál trükközni, és több kárt csinál, mint hasznot.

[/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]

Ha már átlagos befektetőről beszélnek, nem kellene magyarra fordítani a táblázatok szövegét és esetleg deffiniálni a fogalmakat magyarul????

Mondd, hogy mi nem világos, és segítek szívesen.

Ha nem lehet megjósolni semmit előre/ vagyis tagadjátok a fundamentális és a technikai elemzés létjogosultságát/akkor milyen erkölcsi és jogi alapja van a kböző díjaknak , amit az alapkezelők, befektetési szakemberek felvesznek a befektetett összegek alapján? Miért nem csak a hozamok néhány %-át kapják meg a fizetésükként?, szóval nem kellene ezt végre szabályozni a Kormánynak/ MNB/? Nem lenne szükséges egy befektetési kódexet alkotni, melyben a befektetett pénzek kezelésére vonatkozó protokollt lefektetnék / elemzések, beszállási pontok, befektetés menedzselés , stop-loss, stb. szakmai hibák esetén kártérítési kötelezettség, részvállalás a veszteség esetére, stb, stb/ ? Úgy mint az orvosoknál is , vagy bármely szakember felelős a munkájáért ??!!

Érdekes felvetés, de felelősséget egyik befektetési szakember sem vállal. Sikerdíjat kapnak 🙂 De nem is kötelező odaadni nekik a pénzed. Azt nem mondtuk, hogy nincs olyan, aki ne érne el magasabb hozamot, csak azt írtuk, hogy előre nem igazán lehet megmondani, hogy melyik befektető lesz az. Pl ott a BH: http://seekingalpha.com/article/2077943-buffetts-berkshire-still-offers-the-best-bet-at-outperformance-with-the-least-risk

Attól még egy jó alapkezelő valószínűleg jobban kezeli a pénzt, mint egy kisbefektető, akit mint az első ábrán látszik igencsak alulmúlja a piacot. Tehát van hozzáadott értéke. Ráadásul a hozam nem minden, a kockázat csökkentésében szintén szerepe lehet egy profinak, hiszen hamarabb értesül a hírekről, és megóvja a kisbefektetőt a rossz döntésektől. (Ha mondjuk egy abszolút hozamú alapot veszünk.)

Nekem is van Citadella alapom pl. és Suprám is. De tudom, hogy mit várhatok tőle, és ezért fairnek látom a költséget amit kér. (Bár a Citadella 5%-os vételi jutaléka miatt többet nem hiszem, hogy befektetnék, amikor én vettem, még nem volt.)

De ez egy régre visszanyúló vita, hogy akkor most van-e hozzáadott értéke vagy nincs. Mindkét oldalon van egy tábor. Ebbe most nem mennék bele mélyebben, mindenki döntse el, hogy mit akar. A költségek csökkentése biztosan fontos tényező.

az alapkezelok vallaljak hogy a dijert cserebe legjobb tudasuk szerint menedzselik a vagyonod befektetett reszet. Attol hogy ez adott esetben nem sokkal bolcsebb dolog mintha az ember sajat maga kezeli (egyenfuggo), ez meg szerintem egy mukodokepes konstrukcio. Amig van aki el a lehetoseggel es igenybeveszi a szolgaltatast addig nincs ezzel problema. Ha belegondolsz sok egysegnyi befekteto eseteben valoszinuleg igy is tobb marad a penzbol mintha menne az ember a feje utan. Mint sok helyen mashol, itt is a remeny hal meg utoljara hogy aktiv menedzselessel meg lehet verni egy indexet igy mindig lesznek probalkozok

Kiegészíteném: sok alapnál az árfolyamban már a költségek benne vannak, a vétel-eladás csak néhány ezer Ft eetenként. Amiről nem beszéltetek, hogya legtöbb alapnál a tényleges portfoliót nem ismerheti meg a befektető, így nem tudja , mikor kell venni és eladni.Ami még bonyolultabb , hogy sok alap egy v.több külföldön kezelt alpból állít össze portfoliót , így ráhatása sincs annak alakulására. Viszont jogilag és erkölcsileg is felelősséget vállalni csak azért lehet , amire ráhatásod van.Azonban a pénzintézet aláíratja a befektetővel, hogy egyedül ő felel a veszteségeiért, viszont a díjazás a volumen után jár neki, akkor is. Persze más eset pl. az a főorvos , akinek a zsebe a hálapénztől viszket/easy come- easy go/ , és ideje sincs a befektetéssel „vacakolni” és más a nyugdíjas, aki utolsó reményét viszi a pénzintézethez.Szóval vagy kitanulja valaki, vagy inkább rulettezzen.

Ha egy könyvből, vagy másik blogból vesztek statisztikákat, grafikonokat azt minimum illene jelölni…

Igaz, igyekszünk odafigyelni, köszi.